风险面前,你做好应对准备了么?

— 1 —

纯粹风险与应对策略

风险分为两种:只能带来损失的纯粹风险,以及既可能带来损失也可能产生收益的投机风险。具体而言,纯粹风险是人们不期望发生,因而会寻找方法规避、预防的事件,如自然灾害的发生、人身伤害或死亡的意外;而投机风险是人们主动选择参与其中的,希望通过承受一定的不确定性而获得收益,如创业、炒股、另类资产投资等行为。这篇文章里,我们只谈谈纯粹风险如何应对。

纯粹风险的应对方法大致可以分成四类:

- 风险规避:直接不参与,从根本上就杜绝风险暴露。例如不坐飞机就不会有坠机风险,不吃东西就不会发生食物中毒。有些风险规避的方法,成本还是很高的。

- 风险自留:自愿接受风险的存在,建立一定水平的紧急预备金。例如构建充分的流动性好的资产组合如活期存款,可以应对预料之外的紧急事项。

- 风险控制:包括事前预防和事中抑制。例如安装防盗门以预防偷盗,安装烟雾喷淋系统以及时控制火情。

- 风险转移:将风险带来的损失合法转移给他人。例如通过购买保险将损失风险转移给保险公司。

上述可选的四种应对策略中,如何才能选择合适的应对方法?基本原则是看“损失概率”和“损失程度”的组合情况。损失程度低的风险可以通过自有资产的积累做好风险应对准备,损失程度高的风险想办法转移或者控制,当然大概率发生且损失严重的风险很难找到心甘情愿的“背锅侠”,此时只能尽量规避参与风险事件。

图:纯粹风险的应对策略矩阵(群蜂社绘制)

— 2 —

中产家庭的资产配置与风险管理特征:

房产和存款是两大重仓型资产,风险应对的策略意识不足

中国大多数家庭的资产配置和风险管理具有明显的两个特征。

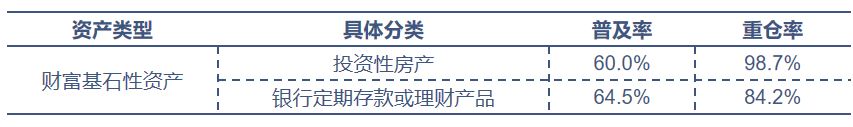

1)重仓投资性房产和银行存款及理财,资产配置思路有待完善。根据吴晓波频道发布的《2018新中产白皮书》,投资性房产和银行存款及理财是新中产家庭的两大高重仓、基石型的资产。群蜂社之前发布过一篇文章《中国家庭资产配置模型》,该文中我们建议中产家庭应该按照金字塔模型的思路进行自下而上的资产配置。金字塔中每个层级的宽窄与组成应该根据每个家庭的年龄结构、收入水平、未来规划、风险偏好等家庭特征来设计。基本原则是,资产组合的建立有先后次序,保障层作为金字塔模型中的最底层,是确保家庭正常生活水平的基础。没有牢固的保障“地基”,建立起的财富大楼是很难抵抗风险的冲击的。

表:《2018新中产白皮书》新中产家庭的两大基石型资产

图:金字塔型资产配置模型(群蜂社绘制)

2)过度依赖储蓄和财富增值来抵抗意外冲击、医疗支出的风险。实际上,在面对家庭成员遭受意外伤害、残疾或身故这一类发生概率小但是后果严重的意外时,采取储蓄和增值的风险自留的应对方法并不是最优的选择。此时家庭的应急预备金往往是不充足的,流动性受限制的资产也不一定能按照心仪价格立即变现,从而对家庭财富造成较大的冲击。应对损失概率小但损失程度高的风险,合法转移才是更优的选择。

商业保险作为风险转移的主要途径,是金字塔资产模型中保障层的重要组成部分。然而购买保险是一门复杂的学问,家庭面临什么风险,需要配置什么保险,需要覆盖多少保额等问题,每个家庭的特征不同,保险配置的方案也应该存在差异。我们建议投保人在为家庭配置保险组合之前,先学习一些保险知识,尤其是对人身保险形成基本的认识。

—3—

人身保险的基本认识

商业保险可以分为人身保险和财产保险,前者以人的生命和健康为保险标的,后者则是以财产、责任、信用等为投保的对象。其中,人身保险是家庭保险配置的首要保险类型。

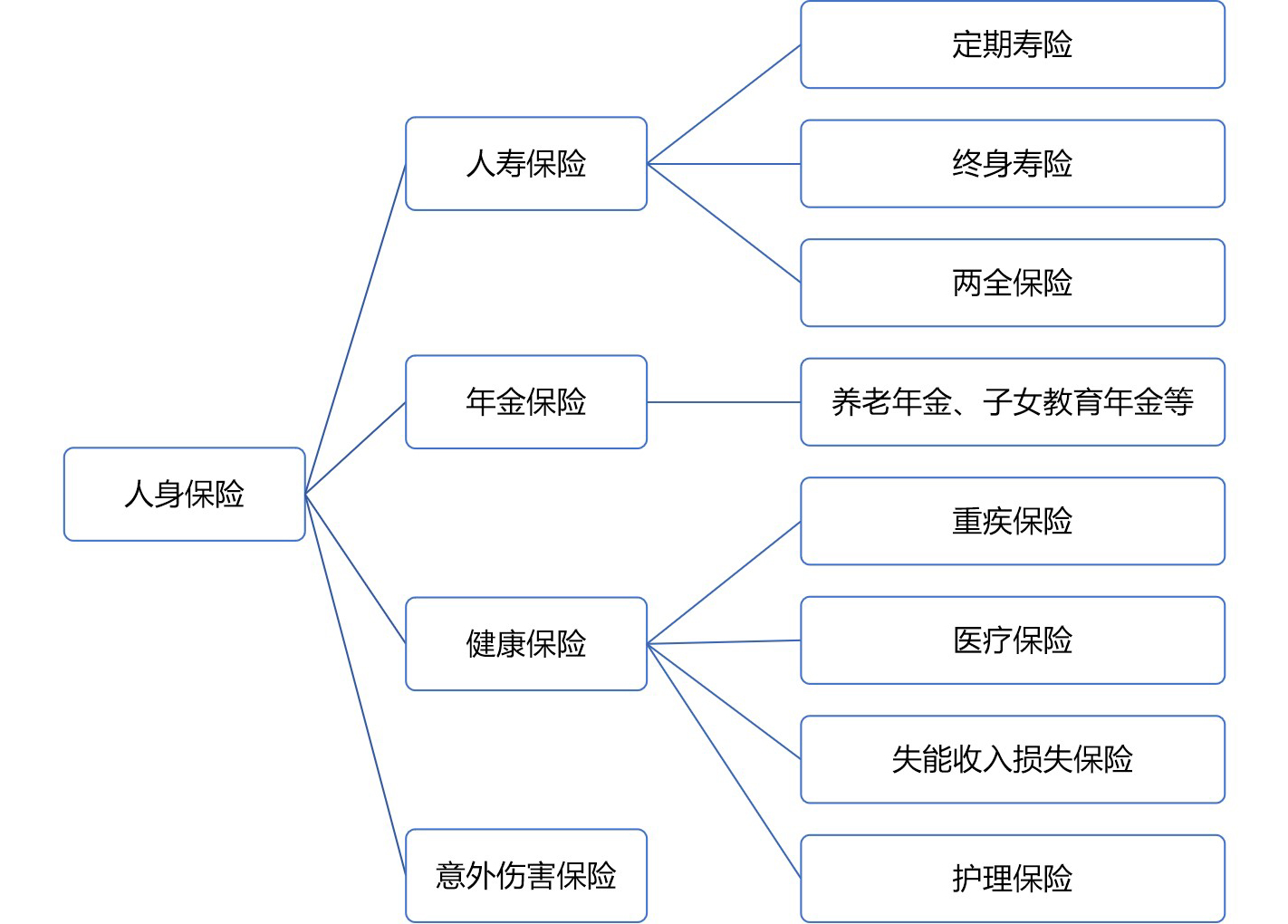

人身保险主要包括四类:人寿保险、年金保险、健康保险和意外伤害保险。下文中,我们将介绍这四类保险的基本概念和配置意义。

图:人身保险的分类(群蜂社绘制)

1、人寿保险

人寿保险是以被保险人死亡为给付保险金条件的人身保险,包括定期寿险、终身寿险和两全保险。其中定期寿险和终身寿险的基本区别在于保障期间的不同。而两全保险不仅以被保险人在保险期间死亡为给付条件,还以保险期满被保险人仍然生存为给付条件,同时包含保障和储蓄成分,费率也是三种人寿保险中最高的。

图:安联安康福瑞两全保险的保险责任示例

2、年金保险

年金保险是以被保险人生存为给付保险金条件,按照约定的时间间隔分期给付生存保险金的人身保险,具有强制储蓄的属性。例如可以抵抗“长寿风险”的养老年金保险、针对少年儿童在不同生长阶段的教育提供保障的“子女教育年金保险”。

3、健康保险

健康保险是指在被保险人身患疾病时,由保险人向其支付保险金的人身保险。健康保险大类中,最常见、最基础的两个品类是医疗保险以及重疾保险,两者有各自的保障角色和支付范围。

- 医疗保险:基本医疗保险(社保)的补充,保险金的支付主要包括医疗费用自付部分的报销和住院津贴两种形式,通常每年购买一次。中高端医疗险在保险金支付的基础上,还可以提供更快速、优质的医疗资源等增值服务。

- 重疾保险:被保险人达到保险条款所约定的重大疾病状态后,保险公司将一次性支付保险金,用以补偿重疾治疗需要的费用,以及无法工作和恢复休养期间的成本。

4、意外伤害保险

意外伤害保险是以被保险人因遭受意外伤害造成死亡、残废为给付保险金条件的人身保险。意外险主要用于抵抗非疾病的飞来横祸,如交通意外。费率的计算主要与职业类型有关,危险系数高的职业保险费用相对更高,而与被保险人的年龄关系较小。

—4—

中产家庭的人身保险配置

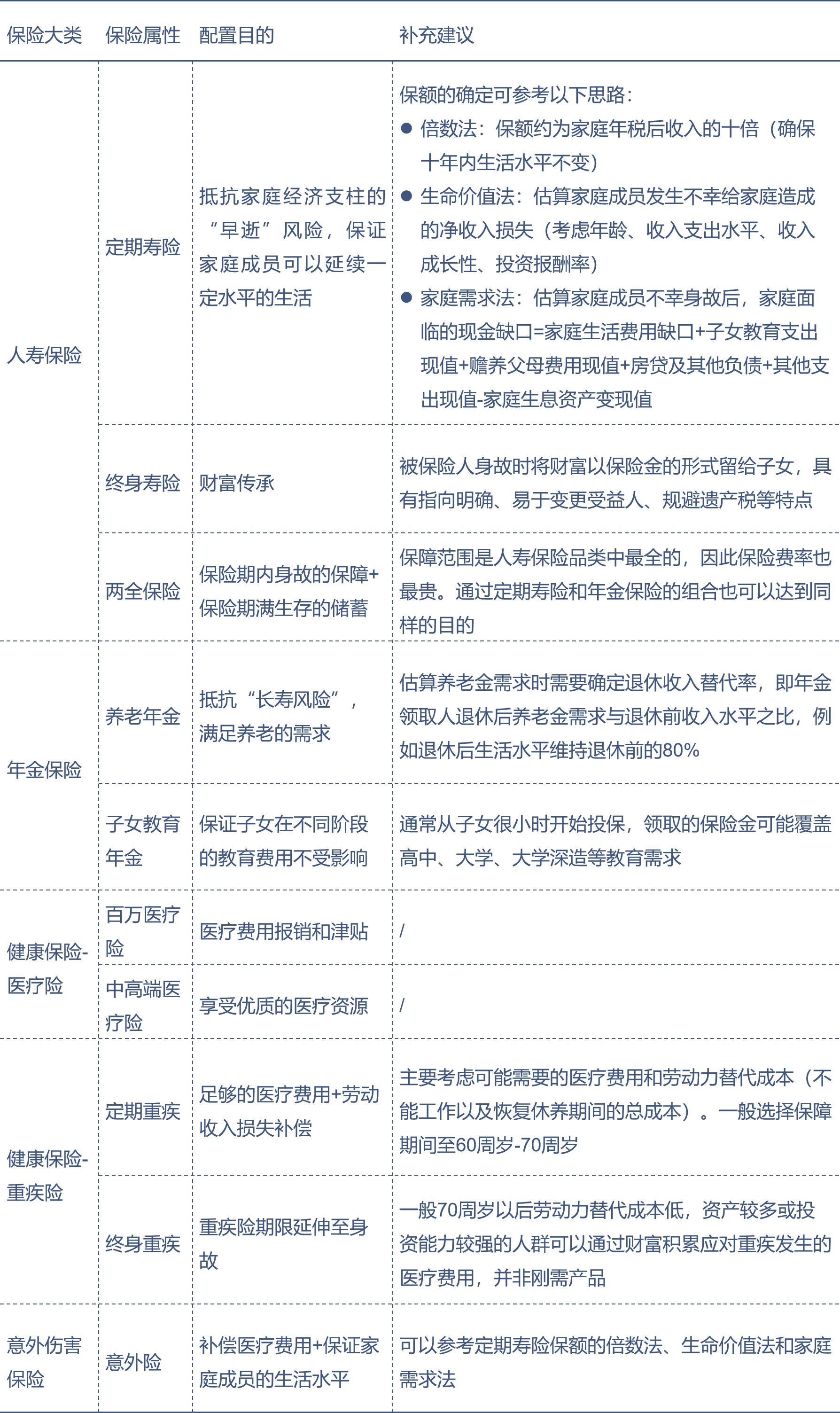

上文中,我们介绍了人身保险的四大类别:人寿保险、年金保险、健康保险和意外伤害保险。下表是我们整理的人身保险常见品类的配置目的和配置建议。投保人在为家庭配置保险组合时,需要对人身保险类别形成基本的认识,并且根据家庭的特征和需求实现更有效的保险配置。

表:人身保险常见品类的配置目的及建议

在做家庭保险配置计划时,投保人需要时刻记住三点基本原则:

- 保险的本质是为家庭提供保障功能。不要为了购买超出现阶段家庭真实需求的保险,反而影响家庭生活质量。

- 风险保障是基础功能,先满足风险保障需求再考虑储蓄投资的作用。因此医疗险+重疾险+意外险+人寿保险是实现保障功能的最基础的保险配置组合。

- 以家庭为风险保障主体,按照总风险缺口对应总保险需求,再对应匹配分项保额。注意保障优先顺序,一般情况下经济支柱优先配置,大人优先配置。

保险配置是一门复杂的学问,这是因为具体的保险资产组合对于不同的家庭实属“千人千面”。每个家庭需要评估家庭所处的发展阶段、家庭成员的组成、年龄结构、收入水平与来源、可变现资产组合、风险暴露情况、自留风险承担能力等,从而匹配和动态调整家庭保险资产组合。

家庭保险配置的特殊性和动态调整需求,增加了保险有效配置的复杂程度。因此我们建议在做保险配置之前,投保人需要形成基本的保险知识。否则,在面对一些非专业的、不以满足客户真实需求为目的的、一心只想卖出高保额保单的保险业务员面前,投保人非常容易被误导而做出非有效、非最优的配置方案。

今天,我们讨论了纯粹风险的应对策略和家庭保险的配置。现在可以再问问自己,风险面前,你做好应对准备了么?

—隐藏福利—

智能保单体检活动

我们了解到,周围很多朋友或多或少都为自己和家人购买了一些保单,但是保单保障的内容是什么,保单品类是否已经配置完备,保额是否足够,受益人如何安排,这些问题都需要大家抽个时间做个完整、系统的评估。群蜂社最近关注了保单智能体检和管理的科技团队,也借此机会为群蜂社的朋友提供家庭保单体检的活动福利。

点击此处,或扫一扫下方的活动二维码,即可免费参与家庭保单体检活动,对家庭保单做个全面、系统、一目了然的整理和评估!

如果对保单上传存在疑问,欢迎联系我们的蜂师兄!